Comment proposer des conditions "net 30" (pour les petites entreprises et les entrepreneurs)

7 avril 2023 par Invoice Simple

Le flux de trésorerie est l'élément vital de toute entreprise. Les propriétaires de petites entreprises et les entrepreneurs ont besoin de rentrées d'argent pour pouvoir payer leurs fournisseurs, leurs employés et eux-mêmes. L'un des moyens de maintenir un flux de trésorerie régulier est d'offrir des conditions de paiement net 30. Cette pratique de facturation courante n'est pas familière à de nombreuses personnes qui n'ont pas d'expérience dans la gestion d'une entreprise. Voici ce qu'il faut savoir sur le net 30, comment les conditions nettes peuvent varier et comment vous pouvez utiliser le net 30 et d'autres conditions similaires pour gagner des marchés et maintenir un flux de trésorerie.

Tout d'abord, une définition. Les conditions nettes indiquent au client la date d'échéance de sa facture. Souvent, les conditions sont "net 30", ce qui signifie que le client dispose de 30 jours à compter de la date de facturation pour payer la totalité de la facture. Bien que le délai de 30 jours soit courant, il n'est pas immuable. Certains vendeurs facturent "net 60", ce qui donne à leurs clients deux mois complets pour payer leur facture.

Chaque fois que vous acceptez de laisser un client payer plus tard, comme c'est le cas avec les conditions "net 30", vous lui accordez un crédit. Même si vous n'aimez pas l'idée de devenir un prêteur, cette pratique est un moyen précieux d'établir votre crédibilité, car l'octroi d'un crédit montre que votre entreprise dispose d'un flux de trésorerie sain. En outre, cela permet de renforcer les relations au fil du temps.

Les moyens d'offrir des conditions nettes

Proposer des conditions "net 30" est l'un des moyens les plus courants de faire savoir aux clients quand vous attendez d'être payé. Dans le cas de "net 30", cela signifie que vous vous attendez à être payé intégralement dans les 30 jours.

Cependant, ce n'est pas la seule façon de structurer les conditions de paiement. Vous pouvez proposer des remises pour les paiements anticipés. Par exemple, vous pouvez proposer à vos clients un délai de paiement de "5 % 10 net 30". Cela signifie que votre client bénéficie d'une remise de 5 % s'il paie sa facture dans les 10 jours calendaires. S'il attend de payer sa facture entre le 11e et le 30e jour, il paiera le montant total.

Le moment idéal pour informer les clients de vos conditions nettes est lorsque vous donnez un prix ou que vous faites une offre pour un travail. En mettant les conditions par écrit dès le début de la transaction, vos clients savent quand le paiement est attendu et peuvent planifier en conséquence. Ce délai de planification est particulièrement important lorsque vous offrez une remise pour un paiement rapide, par exemple "5% 10 net 30".

Une deuxième façon de proposer des conditions nettes est de les indiquer simplement sur votre facture. Nous vous expliquons exactement comment procéder dans notre article connexe, "Que signifie net 30 sur une facture ?".

LIRE LA SUITE : Que signifie Net 30 sur une facture ??

Crédit commercial

Lorsque vous proposez un crédit commercial, vous fournissez à votre client des biens et des services, étant entendu qu'il vous paiera plus tard. En fait, vous acceptez une reconnaissance de dette de la part de votre client.

En plus de fournir des biens ou des services, vous gérez :

- facturation

- comptes débiteurs

- collections

Avantages et inconvénients du crédit commercial

Pour les entrepreneurs, proposer un crédit commercial présente plusieurs avantages. Tout d'abord, elle permet d'établir une relation de confiance ; en permettant à un client de payer plus tard, vous lui montrez que vous le considérez comme digne de confiance. Cette relation devient alors le fondement de la fidélisation de la clientèle.

Un autre avantage du crédit commercial est qu'il peut vous aider à vous démarquer de vos concurrents qui n'offrent pas cet avantage financier. Pensez-y du point de vue du client : toutes choses égales par ailleurs entre deux entrepreneurs, vaut-il mieux choisir celui qui veut être payé d'avance ou celui qui permettra un paiement dans un mois ? Les clients apprécient la marge de manœuvre financière qu'offre le crédit commercial, et vous pouvez utiliser les conditions nettes comme outil de négociation pour obtenir un nouveau compte.

D'un autre côté, l'offre de crédit commercial présente certains inconvénients pour votre entreprise. Tout d'abord, il faut plus de temps pour facturer les clients, surveiller les comptes et assurer le suivi lorsque les paiements ne sont pas effectués à temps. Toutefois, il existe des sociétés comme TreviPay qui aident les petites entreprises à gérer le processus de crédit commercial.

Deuxièmement, vous devrez peut-être établir un rapport de solvabilité sur vos clients pour vous assurer qu'ils sont solvables. Cela signifie des dépenses supplémentaires pour obtenir des rapports auprès de services tels que Dun & Bradstreet, et du temps supplémentaire pour évaluer ces rapports et prendre des décisions concernant l'octroi de crédits.

Le troisième inconvénient du crédit commercial est de taille : il retarde le moment où vous êtes payé, ce qui affecte directement votre trésorerie. Si la plupart des personnes et des entreprises paient leurs factures à temps, certaines paient lentement et d'autres ne paient pas du tout. Les nouvelles entreprises ou celles qui connaissent un ralentissement peuvent être confrontées à une grave crise financière si elles ne disposent pas de réserves de trésorerie suffisantes pour régler leurs propres factures en attendant les paiements des clients.

Affacturage de factures: Obtenir Ccendre Faster-Fou a Fee

Si vous avez une facture impayée et que vous pensez qu'elle ne vaut rien tant que le client n'a pas effectué le paiement, détrompez-vous. Un service appelé "affacturage" peut vous permettre d'obtenir immédiatement des liquidités, mais pas pour la totalité du montant de la facture.

Avec l'affacturage, vous vendez la dette qui vous est due, à un prix réduit, à une société d'affacturage. Dans la plupart des cas, la société d'affacturage avance jusqu'à 90 % du montant de la facture, souvent dans la journée.

Voyons comment cela fonctionne avec quelques entreprises hypothétiques. L'entreprise Sunshine LLC a une facture client de f

Le principal avantage de l'affacturage est qu'il vous permet d'accéder plus rapidement à des fonds de roulement. Cependant, la commodité d'une trésorerie rapide a un coût qui peut éroder vos bénéfices.

Il existe de nombreuses sociétés d'affacturage, mais chacune d'entre elles fixe ses propres conditions, de sorte que vous devez examiner attentivement ce qu'elles proposent. Par exemple, certaines sociétés proposent un taux très bas, par exemple 1 %, mais ce taux peut être hebdomadaire avec une stipulation selon laquelle il augmente de 1 % chaque semaine. Dans 30 jours, votre taux passe à 4 %. Le client ne paie pas pendant 60 jours ? Le taux passe à 8 %. Lisez attentivement les conditions avant de vous engager.

Par ailleurs, il existe toujours un risque de non-paiement. Les termes du contrat avec la société d'affacturage déterminent ce qui se passe si un client ne paie pas.

Si le contrat prévoit un facteur de recours, vous pouvez être tenu de racheter la dette à la société d'affacturage. Si les conditions spécifient un facteur sans recours, vous n'avez pas à payer le montant impayé. Toutefois, un affacturage sans recours s'accompagne d'une commission plus élevée, car la société d'affacturage prend un risque plus important.

Votre entreprise peut également être confrontée à des dépenses supplémentaires si votre client paie en retard ou si son chèque n'est pas compensé et qu'il y a des frais de retour de chèque.

Pour certaines entreprises, l'affacturage est un outil précieux pour améliorer leur trésorerie. Et contrairement à un prêt bancaire garanti, l'argent peut être dépensé comme bon vous semble. Toutefois, la facilité d'emprunt doit être mise en balance avec les coûts pour déterminer si elle est adaptée à votre situation.

ou 10 000 dollars. Ils s'adressent à Fab Invoice Factoring pour obtenir une avance. Les conditions de Fab permettent une avance de 90 % avec une commission de 4 %. Les frais s'élèvent donc à 400 $. 90 % de 10 000 $ représentent 9 000 $. 9 000 $ moins les frais de 400 $, cela signifie que la société Sunshine reçoit 8 600 $ immédiatement. Lorsque le client paie, la société Sunshine reçoit les 1 000 $ restants.

Les frais d'affacturage varient d'un prestataire de services à l'autre. Si vous avez recours à l'affacturage, assurez-vous de bien comprendre toutes les conditions et tous les taux avant de signer.

Avantages et inconvénients de l'affacturage

Le principal avantage de l'affacturage est qu'il vous permet d'accéder plus rapidement à des fonds de roulement. Cependant, la commodité d'une trésorerie rapide a un coût qui peut éroder vos bénéfices.

Il existe de nombreuses sociétés d'affacturage, mais chacune d'entre elles fixe ses propres conditions, de sorte que vous devez examiner attentivement ce qu'elles proposent. Par exemple, certaines sociétés proposent un taux très bas, par exemple 1 %, mais ce taux peut être hebdomadaire avec une stipulation selon laquelle il augmente de 1 % chaque semaine. Dans 30 jours, votre taux passe à 4 %. Le client ne paie pas pendant 60 jours ? Le taux passe à 8 %. Lisez attentivement les conditions avant de vous engager.

Par ailleurs, il existe toujours un risque de non-paiement. Les termes du contrat avec la société d'affacturage déterminent ce qui se passe si un client ne paie pas.

Si le contrat prévoit un facteur de recours, vous pouvez être tenu de racheter la dette à la société d'affacturage. Si les conditions spécifient un facteur sans recours, vous n'avez pas à payer le montant impayé. Toutefois, un affacturage sans recours s'accompagne d'une commission plus élevée, car la société d'affacturage prend un risque plus important.

Votre entreprise peut également être confrontée à des dépenses supplémentaires si votre client paie en retard ou si son chèque n'est pas compensé et qu'il y a des frais de retour de chèque.

Pour certaines entreprises, l'affacturage est un outil précieux pour améliorer leur trésorerie. Et contrairement à un prêt bancaire garanti, l'argent peut être dépensé comme bon vous semble. Toutefois, la facilité d'emprunt doit être mise en balance avec les coûts pour déterminer si elle est adaptée à votre situation.

Offre BNPL (Acheter Now Pay Later)

Depuis la pandémie de COVID-19, le système "Buy Now Pay Later" (BNPL) est devenu l'un des moyens les plus populaires pour les consommateurs de régler leurs achats. Les consommateurs y voient un moyen d'utiliser le crédit sans augmenter le solde de leur carte de crédit ni affecter leur cote de crédit.

Souvent, les services de BNPL divisent un achat en quatre paiements égaux et sans intérêt. Les consommateurs effectuent le premier paiement au moment de l'achat, puis les trois autres toutes les deux semaines.

PayPal fait franchir une nouvelle étape à BNPL. En plus d'un plan de paiement en 4, ils offrent un plan de paiement mensuel. Ce plan de paiement mensuel concerne les achats compris entre 199 et 10 000 dollars et applique un taux d'intérêt de 9,99 % à 29,99 %. La période de remboursement va de six mois à deux ans.

Par ailleurs, Invoice Simple s'est associé à PayPal afin que vous puissiez offrir à vos clients la commodité d'un paiement en ligne. vous pouvez offrir à vos clients la commodité de BNPL en quatre paiements. Lorsque vous choisissez d'utiliser ce service, les clients verront un bouton "Payer plus tard" sur leur facture. L'argent, moins les frais de traitement, est déposé sur votre compte dans les 48 heures suivant chacun des quatre paiements.

Avantages et inconvénients de BNPL

Pour les vendeurs et les prestataires de services, la BNPL est une expérience mitigée. Du côté positif, la BNPL augmente les taux de conversion (davantage de visiteurs deviennent des acheteurs) et la valeur moyenne des commandes augmente. L'inconvénient est que la société de financement tierce prélève une commission pouvant aller de 2 % à 8 % du montant total de la commande.

Et si les consommateurs apprécient les avantages de la BNPL, comme l'emprunt sans intérêt, s'ils souhaitent effectuer un retour ou obtenir un remboursement, les choses se compliquent car une tierce partie est impliquée dans la transaction. La manière dont un financeur BNPL traite les problèmes de ses clients se répercute sur votre entreprise et sa réputation.

La raison la plus convaincante de proposer la BNPL est peut-être qu'elle offre à votre entreprise un avantage concurrentiel par rapport aux fournisseurs qui ne le font pas.

Vous avez besoin d'un moyen plus simple d'être payé ?

Comment ajouter la valeur nette 30 à une facture ?

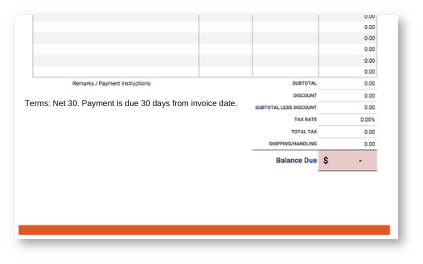

Lorsque vous décidez de proposer le net 30, les conditions doivent figurer sur votre facture. Que vous utilisiez un système manuel à l'ancienne ou que vous automatisiez la facturation à l'aide d'une application telle que application comme Invoice SimpleVoici quelques moyens d'informer vos clients sur les conditions de paiement.

Net 30 Conditions de paiement

Il suffit d'ajouter une note sur une ou deux lignes pour transformer une facture standard en une facture à 30 % net.

La façon la plus simple de décrire vos conditions va droit au but :

Conditions de paiement : Net 30. Le paiement est dû à 30 jours à compter de la date de facturation.

ou

Le solde est dû dans les 30 jours calendaires.

La façon dont vous formulez vos conditions sur une facture n'a pas d'importance tant que vous êtes précis. Toutefois, si vous considérez la facture comme un point de communication avec vos clients, vous pouvez donner à vos conditions une touche plus personnelle.

Proposez des échéances nettes de 30 ans avec une appréciation et un rappel de date :

Merci de votre confiance. Nos conditions de paiement sont Net 30. Nous vous prions de bien vouloir payer l'intégralité de la somme avant le 14 décembre 2023.

Faites de la conversation :

Nous sommes heureux de travailler avec vous et nous apprécions votre confiance. Nos conditions de paiement net 30 nous permettent de vous accorder un crédit gratuit. Veuillez régler cette facture dans les 30 jours suivant la date indiquée ci-dessus. Nous acceptons les espèces, les chèques, les cartes de crédit et les cartes de débit. Merci d'avance !

Faites remarquer une incitation de manière décontractée :

Bonjour, nos conditions de paiement standard sont nettes 30. Toutefois, si vous payez dans les 10 jours, nous vous accorderons une remise de 5 % sur cette facture pour vous remercier de votre paiement rapide. Si vous souhaitez payer le montant total de la facture dans les 30 jours, c'est également possible !

Conseils pour améliorer votre processus Net Terms/Net 30

L'octroi d'un crédit net 30 et de conditions similaires n'est qu'une partie de la gestion des comptes clients. Votre système doit garantir que les factures sont envoyées et suivies, que les clients disposent d'un moyen de paiement facile et que vous avez mis en place des procédures de suivi pour les clients qui ne paient pas à temps.

Créer une bonne procédure d'envoi d'e-mails

Le plus souvent, les factures sont envoyées par courrier électronique. Une ligne d'objet et un message clairs et concis aident votre client à identifier la facture et son objet. Si vous n'avez pas l'habitude de rédiger des factures par courrier électronique, consultez notre guide "Comment rédiger un e-mail de facturation percutant qui contient trois exemples que vous pouvez utiliser immédiatement.

Utiliser un système de gestion des factures

Alors que vous pourriez utiliser un système manuel nécessitant une feuille de calcul complexe et la création de factures individuelles, il existe des moyens plus simples et plus efficaces d'organiser les finances de votre entreprise. Un système de gestion des factures vous permet de facturer, d'envoyer des courriels, de suivre les paiements et d'assurer le suivi des paiements en retard, le tout en un seul endroit, sans avoir l'impression de devoir être comptable pour gérer votre entreprise.

Établir rapidement des factures

Même avec un système de gestion des factures, vous risquez de manquer de liquidités si vous n'envoyez pas de factures. Prenez l'habitude de créer et d'envoyer des factures dès que le travail est effectué ou que les produits sont livrés. Le fait de rester à jour en matière de facturation vous permettra de conserver vos liquidités.

Révoquer les conditions "Net 30" pour les clients qui paient lentement

Les clients qui bénéficient de conditions net 30 et qui paient en retard abusent de votre générosité. Si vous souhaitez continuer à travailler avec des clients qui paient lentement, mettez en place une politique consistant à exiger un paiement comptant à la livraison. À une date ultérieure, vous pourrez décider d'accorder à nouveau un crédit - ou non.

Informer les clients de ce qui se passe en cas de retard de paiement

Chaque fois que vous concluez un contrat de travail, votre accord écrit doit prévoir ce qui se passe en cas de retard de paiement. Dans la plupart des cas, des intérêts seront facturés. Les limites légales des taux d'intérêt annuels varient d'un État à l'autre. Renseignez-vous donc sur ce qui est autorisé là où vous travaillez avant de fixer des frais de retard.

Vous pouvez également informer les clients de ce qui se passe en cas de retard de paiement en inscrivant une ligne sur la facture. Si vous ne savez pas quoi dire, inspirez-vous des exemples de notre guide sur la facturation des pénalités de retard.

Invoice Simple permet d'ajouter très facilement une note sur les frais de retard à une facture.Essayez-le gratuitement.

Utiliser une passerelle de paiement simple

L'un des facteurs permettant d'être payé à temps lorsque vous proposez des conditions net 30 est la facilité - ou la difficulté - pour les clients d'effectuer leur paiement. A passerelle de paiement simplifie les choses et sécurise les informations de paiement de vos clients.

Avouons-le, le traitement des factures impayées est l'un des aspects les moins agréables de la vie d'un propriétaire de petite entreprise. Mais c'est un mal nécessaire, et il existe des moyens de le gérer sans perdre son sang-froid (ou son esprit).

Besoin d'une passerelle de paiement conviviale ?

Principaux enseignements de l'offre de termes nets à 30 ans

Voici les principaux éléments à prendre en compte pour proposer des conditions net 30 :

- Proposer des conditions net 30 signifie que vous accordez un crédit à vos clients.

- Les conditions nettes peuvent varier et inclure un escompte pour les paiements rapides (par exemple 5% 10, net 30).

- Les conditions nettes peuvent être une incitation et un outil de négociation pour gagner plus d'affaires.

- Le solde net 30 permet de maintenir les rentrées de fonds, mais votre entreprise doit disposer de réserves de trésorerie suffisantes pour couvrir les dépenses au cas où les clients tarderaient à payer.

- Les termes nets signifient que vous, ou quelqu'un que vous engagez, devez surveiller de près les comptes clients et suivre les paiements en retard.

- L'affacturage permet d'obtenir plus rapidement des liquidités sur des factures nettes de 30, moyennant une commission versée à une société d'affacturage tierce.

- Buy Now Pay Later(comme Pay in 4 de PayPal) est un moyen supplémentaire d'offrir du crédit et de faciliter le paiement des clients.

- Facturez dès que le travail est effectué ou que les produits sont livrés, et incluez des conditions nettes et des informations sur les frais de retard dans vos contrats et vos factures.

- Les passerelles de paiement permettent aux clients de payer de plusieurs façons et vous aident à être payé à temps.

- Un système de gestion des factures simplifiera votre processus de facturation, vous permettra de proposer facilement des conditions de paiement net 30 ou d'autres conditions, et de garder le contrôle sur les factures impayées.